Raha

Raha on turumajanduse fenomen, s.t see võetakse kasutusse siis, kui inimesed spetsialiseeruvad ja vajavad oma töö viljade vahetuseks midagi, mis võimaldaks üle minna bartertehingutelt (s.t kaup-kauba vahetuselt) paindlikumale rahalisele vahetusele.

Raha rolli on aegade jooksul täitnud mitmesugused esemed, kuid seejuures on oluline, et nende ringluses olev kogus oleks hallatav. Rahana on kasutatud nii tarbekaupu (teravili, kuivatatud puuviljad, sool, loomad ja nende naha jms), looduses olevaid kasutuid asju (konnakarbid, ilusad kivid jms) või kasulikke asju (metallid ja nende sulamid: tilkade, kangide või müntide vormis) ning ka infoühikuid (bitte) virtuaalses internetikeskkonnas.

Raha eseme väärtuse sõltub kas tema tarbimisväärtusest (toit- ja tarbekaup, mis lõpuks hävib), kasutusväärtusest (metallid) või on kokkuleppeline (fiat raha, s.t asi – näiteks paber – millel enesel pole mingit tarbimis- ega kasutusväärtust). Rahaühiku tegelik väärtus on mõjutatud turuseisust, s.t nõudluse-pakkumise vahekorrast antud kohas, antud ajahetkel.

Raha kasutuselevõtt:

- Võimaldab konserveerida müüdud toote väärtuse, kuniks leitakse ostuks sobiv toode;

- Pakub võimalust hinnata ühe kauba väärtust teise suhtes;

- Võimaldab pidada arvestust müüdud ja soetatud väärtustest tagada seeläbi ettevõtte majandustegevuse jätkusuutlikkuse;

- Koguda ostujõudu ja seeläbi osta väikese väärtusega toodete müügist saadud tuluga suurema väärtusega asju;

- Oma toodete müügist saadud tulu investeerida uutesse põhivahenditesse või teistesse ettevõtetesse;

- Võimaldab kehtestada oma tahet isikutele, kes vajavad raha olukorras, kus neil seda ei ole ja pole ka kusagilt saada.

Valuutaks nimetatakse riiklikus käibes olevat raha, mille väärtuse tagab suveräänne riik oma varadega.

Rahasüsteemi käivitamine

Rahasüsteemi käivitamise eelduseks on nõudluse tekitamine. Sellise nõudluse saab tekitada:

- Avaliku (kesk- või kohaliku omavalitsuse) nõudega tasuda maksukohustus määratud rahaühikutes;

- Era- (s.t füüsiliste- ja juriidiliste) isikute kokkuleppega, hakata kasutama omavahelistest arveldustes määratud rahaühikut.

Raha emisioon

Raha loomise õigus antakse seaduse jõuga või ühiskondliku kokkuleppega selleks määratud institutsioonile. Sõltuvalt riigikorraldusest ja selle majandusvabadusest võib raha emiteerijaid olla üks, monopoolne- või mitu institutsiooni.

Selleks institutsiooniks võib olla:

- Keskvalitsuse haldusalas tegutsev riigikassa või kohaliku omavalitsuse rahandusamet;

- Riigi keskpank, mis formaalselt võib olla sõltumatu, kuid tegelikkuses on siiski sõltuv valitsusest;

- Organisatsioon, mis asutatakse kohaliku omavalitsuse, ettevõtjate või kodanike poolt;

- e-raha asutus, mille asutab valitsus või eraisikud omavahelise kokkuleppega.

Iidsetest aegadest peale kasutasid kaupmehed omavaheliste arvelduste tegemiseks võlakirju, mida sai vajaduse korral ka edasi müüa turuhinnaga. Võlakirjade kokkuostmise, haldamise ja edasimüümise praktika käigus tekkis keskajal panga institutsioon, mis uusaja industriaalse revolutsiooni käigus hakkas omal riisikol väljastama maksevahendina veksleid (paber, millele ostja kirjutab summa ja mille alusel müüja saab panka minnes raha) ja jagama krediitkaarte (millega sai tasuda ostu eest, raha maksis välja pank, mis nõudis määratud ajaperioodil tehtud kulutuste kogusumma sisse hiljem, reeglina järgmisel kuul). Sisuliselt olid need kõik (võlakirjad, vekslid, krediidid) raha aseained. Selline makseviis on võimalik, kui tarbijad usaldavad panka ja usuvad, et see suudab täita võetud kohustusi. Neid kohustusi suudab pank kanda, kui ta suudab kujundada oma rahavoogu nii, et krediidiintressidest laekuv tulu katab jooksvalt maksmisele kuuluva summa. Võimalike riskide maandamiseks lepivad pangad omavahel kokku, et kui mõni nendest satub korraks makseraskusse, siis peab ta tasuma vaid intressi ning võlasumma hiljem, kui maksevõime on taastunud.

Standardiseeritud vormi, kujunduse ja väärtusega müntide emiteerimise ainuõigus on alati olnud valitsusvõimu kandjatel (linnavalitsustel ja kuningatel). Sellest õigusest kasvas välja riigikassa institutsioon. 18. sajandil hakkasid riigikassad väljastama võlakirjadena, mis 19. sajandi jooksul omandasid rahasedeli rolli. Kuna riigi sõjaliste kulude katmiseks emiteeriti neid liiga palju, siis hakkas nende väärtus nominaalist kahanema ja mõnikord muutusid üldse väärtusetuks. Valitsuste kuritarvituste takistamiseks hakati looma riiklikke keskpankasid, mis pidid olema valitsusest sõltumatud ja tagama raha väärtuse püsimise. Tegelikult põhjustasid Saksa ja Austria „sõltumatud“ keskpangad oma rahaemissiooniga hüperinflatsiooni 20. sajandi esimesel poolel ning ka 2008. aasta likviidsuskriisi järel külvasid nii Ameerika Ühendriikide Fed, kui ka Euroopa Keskpank raha (vt: kopteriraha) täiesti kontrollimatult – 8 aastaga kasvas mõlema bilansi maht 8 korda!

Kohalikku paberraha hakati emiteerimine ettevõtjate ja/või kodanikuinitsiatiivi korras 19. sajandi majanduskriiside ajal nii Inglismaal kui ka Ameerika Ühendriikides ning see praktika jätkus nendes riikides ka 20. sajandil. 1930’ndate majandussurutise ajal võeti kohalik raha kasutusele ka Šveitsis (WIR-Bank), Saksamaal (Wära) ja Austrias (Wörgli shillingid).

Digitaalset e-raha emiteeriva asutuse saab luua nii keskpank, riigikassa, KOV rahandusamet kui ka eraisikute grupp, kui nad soovivad edendada kohalikku majandust. EL toetas aastatel 2007-2013 alternatiivraha edendavaid projekte 3,1 miljoni euroga ning selle käigus asutati Lääne-Euroopa riikides mitmed kohalikud rahad, mis põhinevad nüüd ka e-rahal (vt näiteks Chiemgauer).

Raha väljastamine ja selle ringlus

Raha väljastab seda emiteeriv institutsioon, kuid see protsess sõltub selle omanikust. Kui raha väljaandev asutus on:

- keskpank, siis kehtiva praktika järgi väljastab ta raha, kas teise valuuta vastu või laenuna, kusjuures laenu puhul küsib ta tagasi nii kogu laenusumma + intressi tasu. Küsides tagasi rohkem, kui turule üldse raha väljastatud on, tekitab keskpank sellega rahapuuduse, mis võib kasvada majanduskriisiks. Kui seda tahetakse välistada, siis peab pank andma turule rohkem raha, kui tagasi küsib – sellega põhjustatakse püsiv raha väärtuse vähenemine ehk inflatsioon.

- riigikassa või KOV rahandusamet, siis võib ta vahetada raha teise valuuta vastu, osta eraisikutelt teenuseid või maksta inimestele tehtud töö eest töötasu või väljastada sotsiaaltoetusi ning lõpuks ka laenata. Kuna raha eemaldatakse turult maksukohustuse kaudu, siis ei võeta nendelt laenudelt intressi – see vastab modernse rahandusteooria põhimõttele.

- e-raha asutus, mis on eraomanduses, väljastab raha teise valuuta vastu ning võib ka kokkulepitud reeglitel välja anda laene pandi eest ja määratud tähtajalise tagasimaksega. E-raha asutusel pole kehtiva õiguskorra järgi õigust küsida intressi – seega, kui otsustatakse väljastada laenusid pandi eest, siis ei saa raha välja andmisel küsida tagasi suuremat summat. See pole ka põhjendatud, kui raha säilitab oma väärtuse. Intressivaba laenu põhimõte ühildub kogukondlike huvide ja kohaliku majanduse edendamise vajadusega.

Raha väärtus

Raha väärtus sõltus algselt selle tarbimisväärtusest, seejärel turu nõudluse-pakkumise suhtest ja lõpuks määras selle emiteerija fiat-raha väärtuse sedelile märgitud numbriga (nominaalväärtus).

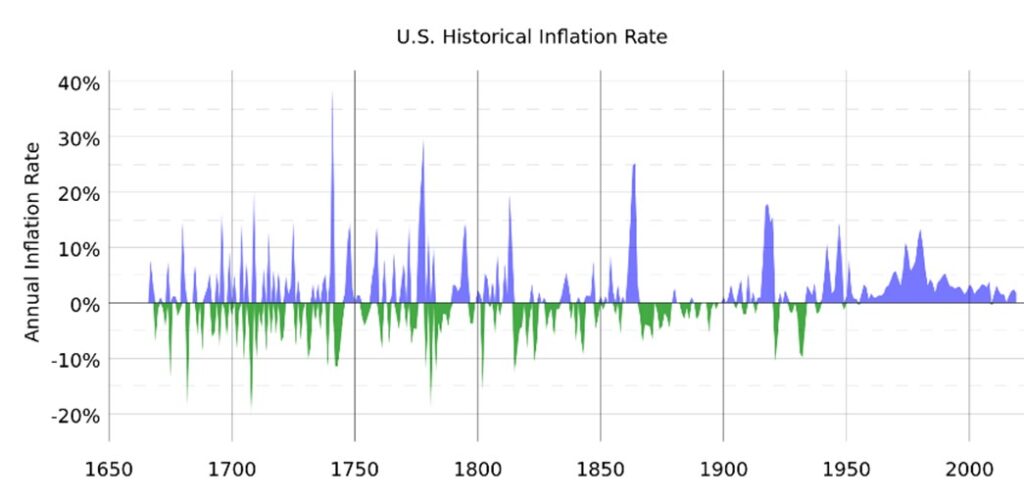

Võlarahasüsteemis säilitab rahatäht oma nominaalse väärtuse, kuid selle ostujõud on pidevas muutuses, kuna tururingluses oleva raha ja pakutavate toodete hulgad ei ole vastavuses. Kui keskpank väljastab suures koguses turule sularaha ning erapangad jagavad nii laenusid kui ka jooksvate tehingute tegemiseks krediiti (s.t usaldusel põhinev ost ilma rahata, mille summalt tuleb tasuda intress reaalses rahas), siis raha hulk turul ja sellest tulenev valmidus osta tooteid kasvab ning turgu valitsevatel ettevõtetel tekib võimalus tõsta hindu – seda nimetatakse raha inflatsiooniks. Järgneval perioodil nõuavad erapangad oma laenud tagasi ning lisaks nii laenudelt kui ka krediidilt sisse tasu, vähendades sellega turul ringlevat raha ja seega ka ostujõudu. Kui raha kogus turul väheneb allapoole ostunõudluse vajadusi, siis põhjustab see esmalt likviidsuskriisi – mis väljendub raha väärtuse kasvuna ehk deflatsioonina ning seejärel majanduskriisi. Majanduskriis tähendab olukorda, kus tarbijate (inimesed, ettevõtted, valitsus) vajadused ja tootjate võime neid rahuldada on endiselt olemas, kuid tehinguid teha ei saa, kuna raha pole. Nüüd võib küsida: kuhu raha kadus? Vastus: raha koondus pankadesse, kes ei lase seda ringlusse, kuna puudub ostujõud ja sellest tulenev kasumi teenimise võime. Võlarahasüsteemi poolt tekitatud majanduse tsüklilisust illustreerib hästi kõrval olev diagramm, kus rahapakkumise suurenemine põhjustab inflatsiooni ning selle puudumine deflatsiooni. Selle diagrammi lõpuosa näitab püsivat inflatsiooni, mis põhjustas kullastandardist loobumine 1971. aastal – sellele järgnes fiat-raha kontrollimatu emisioon keskpankade poolt.

Modernse rahandusteooria süsteemis on raha emiteerijaks rahandusamet ja selle ringluse lõpetab maksuamet. See loob võimaluse laenata raha välja intressinõudeta ja tagada selle püsiv väärtus seeläbi, et raha väljastatakse vaid välisvaluuta vastu (valuutakomitee põhimõte), laenu väljastatakse vastutustundlikult ja reaalset väärtust omava pandi eest ning riigitöötajatele tasutavad töötasud on mõistliku suurusega ja sotsiaalabi väljamaksed katavad vaid minimaalsed vajadused. Selle lahendi puhul võib inflatsioonioht tekkida vaid siis, kui makstakse välja liiga suuri töötasusid või sotsiaaltoetusi, s.t raha antakse turule määral, mis ületab selle raha eest saadaval olevate kaupade pakkumise või nende ostmise valmiduse, mis omakorda tekitab surve vahetada seda üleliigne raha mõne teise valuuta vastu. Probleem on lahendatav maksunõuete kiire suurendamisega, millega eemaldatakse turult liigne rahakogus, milleks keskvalitsuse puhul sobiks käibemaks (tegelikult: lisandväärtusmaks) ja KOV puhul maa- või kinnisvaramaks. Seega on selles rahasüsteemis võimalik ühildada raha nominaal- ja reaalväärtused ehk säilitada selle ostujõudu ajas muutumatuna.

E-raha süsteemis on samuti võimalik hoida nominaalse rahaühiku väärtus ja ostujõud stabiilsena, kui järgitakse valuutakomitee põhimõtet ning laenatakse raha välja vastutustundlikult. Laenupraktika jääb mõistlikuks, kui välja ei laenata rohkem, kui on laenuvõtja (näiteks) 7 aasta tagasimakse võime ning vabaturumajanduse põhimõttel on kõik tehingud e-raha süsteemi omanikele nähtavad (s.t avalikud ehk toimib naabrivalve süsteem). Asutuse enda kulud kaetakse kontotasudest ja ülekandeteenuselt võetud lõivuna vastavalt osanike kokkuleppele. E-raha asutus võib rakendada ka seisumaksu, kui aluseks on võetud kaduraha mudel.

Investeerimine

Investeeringute, eriti suuremate tegemine eeldab vabade rahaliste vahendite koondamist ja tehtud rahapaigutuste haldamist.

Pangandus sündis investeeringuteks vajaliku raha kogumisest ja juba tehtud investeeringute haldamisest raha omanike huvides. Alles 20. sajandi lõpupoolel ühendati seni eraldi eksisteerinud hoiu-laenu-, arveldus- ja investeerimispangad üheks tervikuks. Tänapäeval tehaksegi suuremaid investeeringuid reeglina pankade vahendusel, kes koguvad kokku eraisikute ja erinevate fondide vahendid ja ostavad saadud summa eest investeerija võlakirju või aktsiaid.

Rahandusametil põhinevas süsteemis saab avalikust huvidest lähtudes teha rahalisi investeeringuid kesk- või kohalik valitsus, mis annaks väga suure otsustusõiguse ametnikele. Kui ka eraisikud saavad laenata raha rahandusametilt, siis saaksid nad ühisrahastuse põhimõttel osta investeeringu tegija võlakirju või aktsiaid ning osaleda omal riisikol majanduse edendamises.

E-raha asutusel põhinevas süsteemis peaksid investeeringud põhinema üksnes era- (nii füüsiliste- kui ka juriidiliste) isikute investeeringutel ühisrahastuse põhimõttel, kusjuures vahendite puudumisel saaksid nad raha juurde alenata e-raha asutuselt. Viimane võib laene väljastada kas pandi eest või arvestades isiku maksevõimet, koos kaasvastutuse võtjaga.